Sectorul financiar-bancar modern este tot mai sensibil la acțiunea unor factori exogeni, intrând în crize tot mai profunde, tot mai dese și tot mai globalizate. Toată lumea încearcă să găsească și să propună acum tot felul de soluții prin care să se limiteze amploarea și efectele crizelor actuale. Aceste soluții pleacă de la tot felul de potențiale cauze: ticăloșia și lăcomia bancherilor, lipsa lor de moralitate, profitabilitatea prea mare în sectorul financiar-bancar comparativ cu valoarea adăugată a acestor servicii, guvernanța proastă în sistemul financiar, manipularea piețelor, manipularea rating-urilor. Multe dintre aceste cauze sunt însă doar simple consecințe ale problemelor reale din sistem: expansiunea monetară, rezervele fracționare cu care operează băncile comerciale, caracteristicile contractelor de depozit la termen.

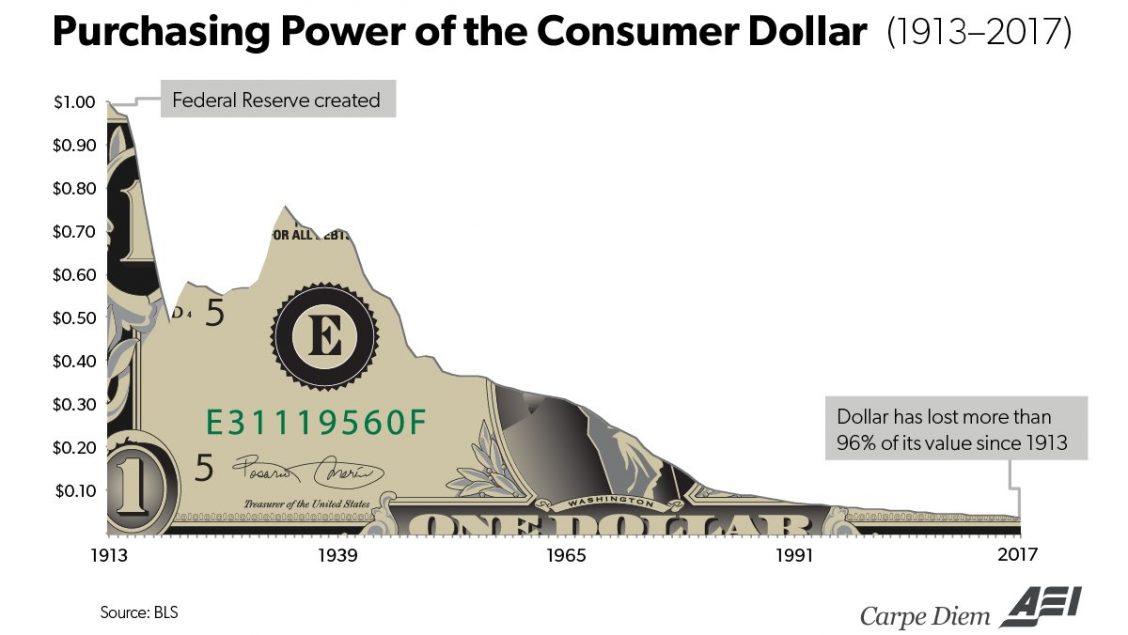

Atunci când se discută despre sistemul financiar-bancar modern se uită faptul că odată cu renunțarea la orice etalon prin care să se ancoreze emisiunea monetară (de facto acest lucru a încetat în 1971 prin căderea Sistemului de la Bretton-Woods, de iure acest lucru a încetat odată cu izbucnirea Primului Război Mondial când marile imperii implicate în conflict au renunțat la acoperirea în aur a monedei lor) băncile centrale ale marilor puteri au primit liber la emisiunea monetară și la a-și pune în aplicare tot felul de fantezii cu titlu de politică monetară sau politică a cursului de schimb (țintirea inflației, țintirea cursului de schimb, țintirea agregatelor monetare). Sistemul financiar-bancar este dominat în prezent de o cantitate impresionantă de ”fiat money” care crește exponențial, adică de monedă tipărită în neștire de către marile puteri monetare și distribuită foarte eficient de instituțiile financiare internaționale prin băncile centrale ale țărilor mici la nivel global. Aceasta ar fi prima mare problemă a sistemului financiar-bancar modern: faptul că banii tipăriți ușor și fără a avea în spate un criteriu obiectiv de dimensionare a masei monetare de către bancile centrale intervin pe piață și bulversează complet costul capitalului (reflectat de nivelul dobânzilor) și cursul de schimb. Un efect direct al acestei expansiuni monetare practicată concurențial de marile puteri monetare este bulversarea balanței de plăți externe în țările mici (nu poți fi competitiv pe piețele internaționale dezvoltate în condițiile în care dobânda acolo tinde nenatural către 0, nu poți să exporți mai mult în condițiile în care deprecierea dolarului favorizează masiv exportatorii americani, nu poți acorda credite comerciale clienților externi cu un sistem dependent de băncile mamă din țările dezvoltate). Expansiunea monetară este justificată de băncile centrale de trei motive: furnizarea de lichiditate într-un sistem bazat pe rezerve fracționare, furnizarea de lichiditate statului pentru a finanța proiectele sale publice (de multe ori invocate ca soluție de ieșire din criză), furnizarea de lichiditate pentru a contracara efectele adverse ale cursului de schimb asupra balanței de plăți externe.

O altă problemă majoră ce necesită o remediere rapidă este deci cea a rezervelor fracționare cu care operează băncile din sistemul financiar-bancar modern. Băncile atrag două tipuri de depozite: depozite la vedere și depozite la termen. În mod eronat, băncile consideră depozitele la vedere surse de finanțare pe termen lung (presupunând că noi avem o tendință naturală de a păstra niște bani în rezervă pentru clipe dificile). În realitate aceste resurse la vedere nu pot fi considerate surse de finanțare pentru că ele aparțin de drept deponenților care pot să le retragă fără nici o restricție în orice moment. Băncile, considerând aceste depozite la vedere surse de finanțare, păstrează doar o mică parte din ele în rezervă, mergând de cele mai multe ori pe rezerva minimă obligatorie impusă de banca centrală (dacă nu ar impune-o probabil că unele bănci ar fi tentate de da toți banii din depozitele la vedere cu împrumut). În condițiile în care o mare parte din aceste depozite la vedere sunt împrumutate pe termene mai lungi de bancă altor persoane, în același timp cu acești bani pot participa la o licitație de resurse și deponentul la vedere și cel creditat din banii la vedere. În mod artificial prețul acestor licitații crește. De unde are banca bani să onoreze ambele plăți ulterior? Foarte simplu: băncile centrale refac lichiditatea acestor bănci prin emisiune monetară (există facilități de credit de la banca centrală care au dobânzi foarte reduse), dacă nu cumva există și alte căi de refacere a rezervelor (majorare de capital, împrumut de la o altă bancă, atragerea de noi depozite la termen sau la vedere). În realitate, cea care permite expansiunea monetară este banca centrală – principalul vinovat de cantitatea de bani cu care, în mod generos, alimentează sistemul financiar. Acești bani (și nu capitaluri acumulate prin economisiri = sacrificiul unor consumuri prezente sau trecute) intervin în piață și produc inflație (care în mod paradoxal duce apoi la creșterea dobânzilor). În plus de efectul inflaționist, împrumuturile pe care băncile comerciale le fac din depozitele la vedere sunt, din punct de vedere legal și moral, fraudă pentru că încalcă dreptul de proprietate al deponentului. Foarte mult din expansiunea monetară prin sistemul rezervelor fracționare s-a cantonat nu în bunurile de larg consum, ci în petrol sau în instrumente financiare (cotații la bursă). Așa se creează ciclurile de creștere puternică (pe fondul unor surse imense de bani care ajung pe bursă) și ciclurile de descreștere puternică (pe fondul retragerii în grabă a acestor surse de bani pentru a licita pe piața reală a bunurilor și serviciilor). Când aceste resurse exponențial multiplicate de tiparnițele băncilor centrale se mută de pe piața petrolului pe piața imobiliară sau pe piața acțiunilor apar crizele. Cu cât efectul psihologic (panica) mută mai rapid aceste resurse între piețe, cu atât volatilitatea crește și amplitudinea crizei crește.

O problemă aparte au și depozitele la termen nu doar cele la vedere (ce nu sunt păstrate în rezervă 100% așa cum ar fi normal). Multe dintre depozitele la termen nu sunt o cedare reală de proprietate asupra capitalului pe o perioadă de terminată de timp. Când facem un depozit la termen la o bancă ne păstrăm dreptul de a retrage depozitul când dorim noi. Acest lucru face ca băncile să fie puternic expuse unui risc de lichiditate care este invocat drept argument pentru existența băncilor centrale și a expansiunii monetare prin care se reface lichiditatea băncilor comerciale atunci când apar retrageri de depozite la termen. Băncile primesc doar dreptul de a folosi aceste capitaluri din depozitele și de a beneficia de o parte din foloasele generate de aceste capitaluri. Aș mai adăuga la acest subiect al depozitelor la termen și lipsa unei corelații între termenelor depozitelor și termenele creditelor acordate de bănci. Presiunea tot mai mare a creditelor pe termen lung (creditele ipotecare mai ales) face ca băncile să fie puternic expuse la riscul de lichiditate deoarece ele atrag depozite pe termen mult mai scurte decât creditele pe care le acordă. Finanțarea acestor credite ipotecare trebuie să se face nu prin expansiune monetară (refinanțarea de la banca centrală direct sau indirect) ci prin piața de capital.

Nu doar sistemul rezervelor fracționare a stat la baza expansiunii monetare. În foarte multe cazuri, guvernele au acționat pentru a ieși din criză tot prin expansiune monetară promovând proiecte publice ale statului pentru care erau emise titluri de stat cumpărate de băncile comerciale cu refinanțare de la banca centrală. Sub presiunea unor proiecte publice care invocă “interesul național” băncile centrale au fost nevoite să accepte această expansiune monetară.

Un efect interesant al expansiunii monetare este cel asupra dobânzilor. Deși această expansiune monetară duce la o aparentă scădere a nivelului dobânzilor pe termen scurt (prin prezența unei cantități suplimentare de lichiditate în economie), caracterul său inflaționist face ca dobânda să crească (atunci când inflația așteptată crește dobânda crește). Deși foarte mulți adepți ai politicilor monetare de tip keynesist consideră expansiunea monetară ca având un efect benefic pentru că reduce dobânzile, stimulează investițiile și crește ocuparea forței de muncă, pe termen lung vedem că efectul e invers față de așteptările lor: dobânda crește pentru că inflația crește (datorită prezenței unei cantități mai mari de bani ce licitează aceleași resurse limitate), investițile scad pentru că dobânda crește și șomajul crește pentru că investițiile scad.

Pentru a diminua aceste crize trebuie acționat rapid în următoarele direcții:

* Găsirea unui etalon de ancorare a politicii de emisiune a masei monetare practicată de toate băncile centrale din lume;

* Renunțarea la sistemul rezervelor fracționare și impunerea regulii ca depozitele la vedere să fie păstrate 100% în conturile clienților de către bănci, cu plata de către aceștia a unor comisionane de custodie;

* Impunerea de restricții asupra depozitelor la termen pentru ca ele să nu mai poată fi retrase de către deponenți înainte de scadența lor (de exemplu utilizarea certificatelor de depozit să devină singura formă de a depune bani la termen în băncile comerciale). Dezvoltarea unei piețe secundare globale pentru aceste certificate de depozit.

* Limitarea implicării statelor în proiecte publice (inclusiv conflicte armate) finanțate inflaționist prin expansiune monetară). Băncile comerciale să nu mai poată cumpăra titluri de stat decât în limita unui procent din totalul activelor lor sau totalul capitalurilor lor (procent mult mai mic decât cel din prezent).

* Scumpirea drastică a condițiilor de refinanțare de la banca centrală astfel încât împrumutul de ultimă instanță de la aceasta să devină unul punitiv și nu unul favorizat și generator de hazard moral, așa cum este el în prezent.

* Limitarea politicilor monetare strict la controlul activității bancare. Nu mai trebuie găsite soluții monetare la probleme economice (de competitivitate a exporturilor, de ocupare a forței de muncă). Exporturile nu trebuie stimulate prin cursul de schimb și șomajul nu mai trebuie diminuat prin inflație (curba Philips). Trebuie acceptat faptul că politicile monetare nu sunt și nu trebuie să fie soluție la problemele din economia reală.

Abia după ce aplicăm aceste măsuri radicale sistemului financiar – bancar actual putem începe apoi să ne gândim la greșelile de guvernanță din bănci, la ticăloșia și lipsa lor de moralitate. Până una alta, băncile comerciale sunt organizate și funcționează ca afaceri private, dar vând un bun al statului: BANUL. Statul trebuie să fie foarte atent, în acest caz, câtă cantitate de bani emite în economie și pentru ce, adică câtă putere lasă discreționar pe mâna acestor bănci aparent private. Cu cât băncile vor fi conștiente că statul le salvează indiferent de ce se va întâmpla cu atât ele, vor continua să fie mai “ticăloase” rafinându-și metodele de a multiplica banul în economie și urmărind cu precădere maximizarea profitului lor și nu maximizarea profitului la care se gândește statul sau societatea că ar fi unul de “bun simț” sau “moral” pentru ele.

Acordurile BASEL 2, 3 și altele care vor urma nu ne vor proteja de criză pentru că ele nu iau în calcul cauzele prezentate mai sus. Astfel de acorduri impuse de marile puteri sunt, de cele mai multe ori, încălcabile și insistă prea mult pe ideea de efect (ticăloșie, imoralitate) și prea puțin pe cauză (banul ieftin, expansiune monetară, rezerve fracționare).

Articol preluat de pe blogul autorului.