În timpul recentei sale campanii prezidențiale, Donald Trump a lansat în mod repetat ideea eliminării impozitului pe venitul persoanelor fizice și a înlocuirii acestuia cu tarife la import. Propunerea, care nu a fost niciodată transformată într-un plan detaliat și coerent, a fost întâmpinată cu ostilitate de mass-media și analiștii mainstream. Aceștia din urmă nu au considerat propunerea suficient de serioasă, deoarece (i) ar fi aproape imposibil să se compenseze veniturile pierdute din impozitul pe venit cu tarife mai mari și (ii) tarifele foarte ridicate ar avea consecințe profund negative asupra comerțului internațional și a consumatorilor interni, transferând în același timp o parte mai mare din sarcina fiscală asupra gospodăriilor cu venituri mici și medii.

Și unii economiști din școala austriacă au întâmpinat propunerea cu scepticism. Ryan McMaken a susținut că SUA are nevoie de o reducere semnificativă a impozitelor în general și nu de o schimbare între diverse impozite cu impact neutru asupra veniturilor. În opinia sa, nu există niciun motiv economic pentru care tarifele ar trebui să fie mai bune sau mai rele decât impozitul pe venit, ambele lăsând oamenii cu mai puțini bani pentru a acumula avere și capital privat. Este evident că SUA ar beneficia foarte mult de pe urma reducerii bugetului său supradimensionat și a deficitelor bugetare masive, după cum susține McMaken. Cu toate acestea, o reformă fiscală neutră din punctul de vedere al veniturilor ar putea avea, de asemenea, consecințe economice pozitive, deoarece diverse tipuri de impozite au un impact diferit asupra acumulării de capital, redistribuirii veniturilor și productivității.

Bugetul SUA este favorizează impozitarea veniturilor personale și a averii imobiliare

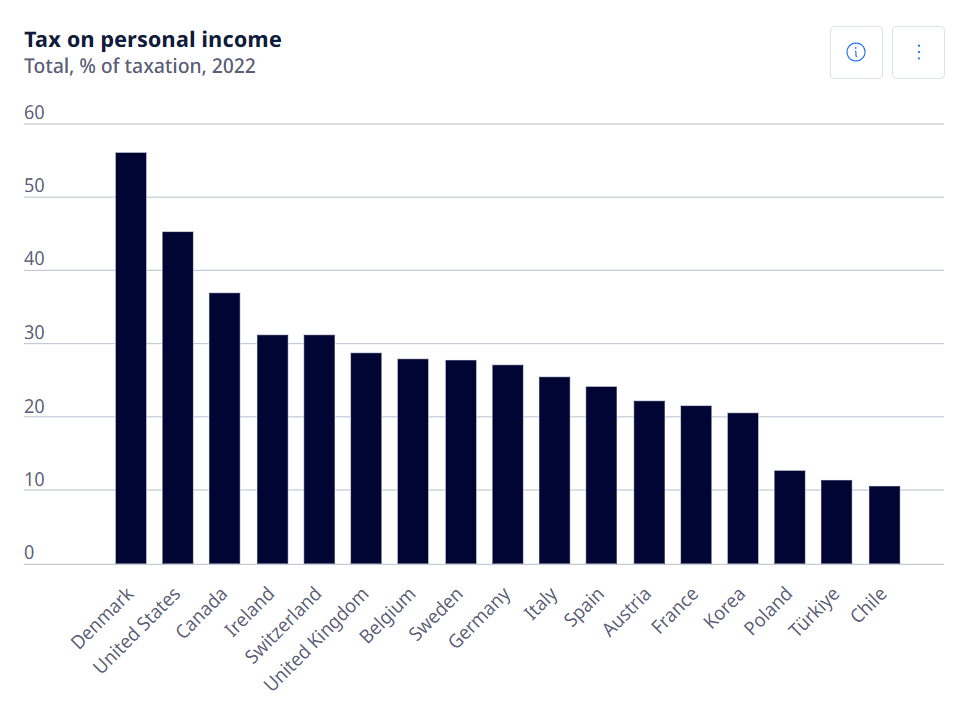

Departe de a fi un paradis fiscal, SUA încă se compară favorabil cu majoritatea țărilor OCDE cu venituri ridicate în ceea ce privește sarcina fiscală globală. În 2022, SUA au colectat mai puțin de 28% din PIB în venituri fiscale, față de o medie OCDE de 34% din PIB. În țările europene, colectarea impozitelor este adesea foarte ridicată, de aproximativ 40% din PIB sau mai mult. Dar, în ciuda unei poveri fiscale relativ mai ușoare, productivitatea economică a SUA este afectată de o dependență mult mai mare de impozitele directe, cum ar fi impozitele pe venit, pe profit și pe proprietate. Dacă SUA impozitează ceva mai puțin profiturile corporative decât media țărilor OCDE – în prinicipal , datorită reducerilor de taxe ale lui Trump – este cu mult înaintea celorlalte state în ceea ce privește impozitarea veniturilor personale și a impozitelor pe proprietate. La aproximativ 45% din totalul veniturilor fiscale, proporția impozitului pe venit colectată de guvernul SUA este mai mult decât dublă față de media OCDE de 22% (graficul 1). Veniturile din impozitarea proprietății sunt, de asemenea, de aproximativ două ori mai mari în SUA (11% din impozitarea totală) decât în alte țări OCDE.

Graficul 1: Impozitarea veniturilor personale și a câștigurilor de capital în statele membre OCDE

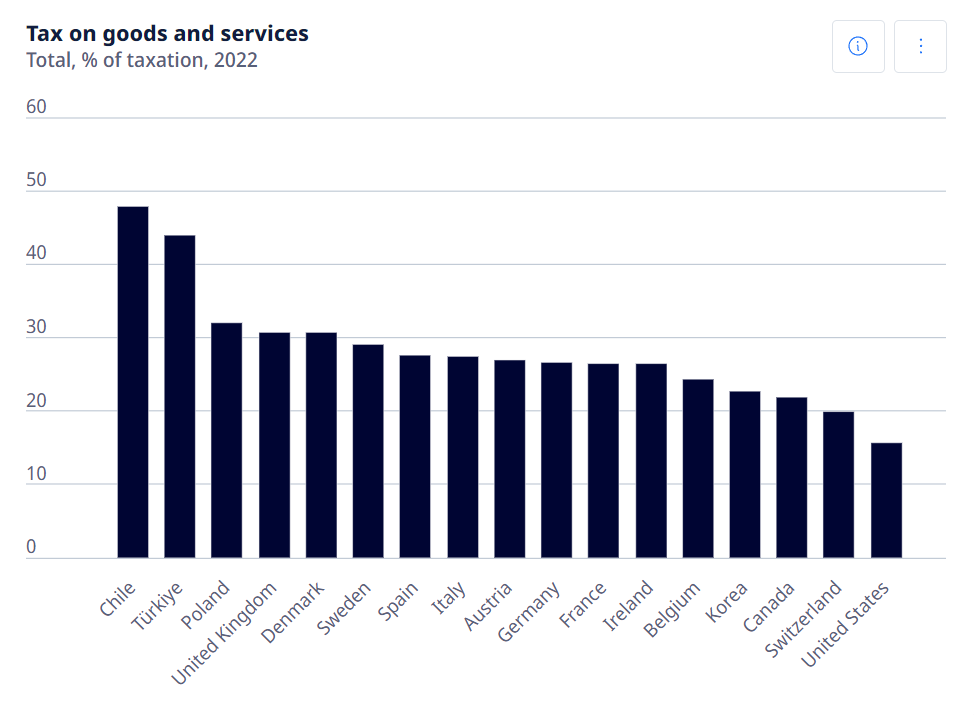

În același timp, doar aproximativ 15% din veniturile colectate în SUA, față de o medie de 31% în OCDE, provin din impozitele pe bunuri și servicii, cum ar fi impozitele generale pe vânzări, TVA, accize și tarifele pe comerțul exterior (graficul 2). În această categorie de impozite, SUA se află pe ultimul loc în rândul membrilor OCDE.

Graficul 2: Impozitarea bunurilor și serviciilor de către statele membre OCDE

Guvernul SUA reușește să colecteze o parte atât de mare a veniturilor din impozitul pe venitul persoanelor fizice prin aplicarea unui sistem de impozitare puternic progresiv. În 2021, primii 50% din totalul contribuabililor au plătit aproape 98% din toate impozitele federale pe venitul persoanelor fizice, potrivit Tax Foundation. Rata medie a impozitului pe venit a fost de 14,9%, dar cei 1% dintre contribuabilii de top au plătit o rată medie de 25,9% (reprezentând aproximativ 45% din venituri), de aproape opt ori mai mare decât rata medie de 3,3% plătită de jumătatea inferioară a contribuabililor. Veniturile și impozitele plătite de grupurile cu venituri ridicate au fost, de asemenea, stimulate de realizarea de câștiguri de capital de peste 2 trilioane USD. În 2018, gospodăriile din cvintila cu cele mai mici venituri au plătit, în medie, aproape zero impozit federal pe venit, în scădere de la aproximativ 12% în anii 1980 (graficul 3).

Graficul 3: Rata medie a impozitelor federale pentru toate gospodăriile, în funcție de cvintila de venit a gospodăriilor, 1979-2018

De ce este importantă structura impozitării?

Toate impozitele au un impact negativ asupra venitului disponibil și asupra creșterii economice, însă diversele moduri de impozitare au un impact diferit asupra redistribuirii veniturilor și asupra stimulentelor privind munca, economisirile și investițiile. În cazul în care impozitarea se răsfrânge în mod disproporționat asupra veniturilor și a averii persoanelor cu venituri ridicate, acumularea de capital este mult mai îngreunată decât în alte condiții. Acest lucru diminuează perspectivele unei creșteri susținute a productivității și a salariilor reale. În general, gospodăriile cu venituri peste medie au o tendință mai mare de a economisi și de a investi decât gospodăriile mai sărace, inclusiv în SUA. Acesta este un aspect important, deoarece gospodăriile din SUA economisesc foarte puțin raportat la venitul disponibil (4,5% în 2023), impozitarea progresivă accentuată a veniturilor fiind un factor contributor cheie.

Ludwig von Mises recunoaște că impozitarea este necesară pentru a finanța funcționarea unui stat minimal. Dar, în opinia sa, impozitele ar trebui să fie nu numai mici, ci și „neutre” în raport cu funcționarea pieței în absența impozitării. În realitate, niciun impozit nu poate fi cu adevărat neutru, deoarece inegalitatea veniturilor și a averii sunt caracteristici inevitabile și necesare ale economiei de piață în schimbare. Cu toate acestea, anumite tipuri de impozite, cum ar fi „impozitul pe cap de locuitor”, care se aplică în mod egal fiecărui cetățean, sunt preferabile, deoarece acestea reduc mai puțin economisirea și acumularea de capital decât impozitarea „proporțională” sau „progresivă” a veniturilor. Din păcate, guvernele moderne nu caută o impozitare „neutră”, ci o impozitare „justă”, care să vizeze persoanele bogate.

Prin urmare, majoritatea guvernelor moderne optează pentru impozitarea „progresivă”, care, în opinia lui Mises, nu este altceva decât o expropriere voalată a antreprenorilor și capitaliștilor de succes. Împins prea departe, acest mod de impozitare este incompatibil cu economia de piață și dăunează nu numai victimelor directe, adică bogaților, ci și săracilor, prin încetinirea îmbunătățirii generale a nivelului de trai.

În prezent, impozitarea progresivă pare să afecteze cel mai mult clasa de mijloc, reducând astfel dinamismul economic și social. În general, cei foarte bogați dispun de mai multe mijloace pentru a-și proteja averea prin utilizarea lacunelor fiscale și a schemelor complicate de inginerie financiară, în timp ce acumularea rapidă de capital de către noii întreprinzători de succes este frânată de ratele de impozitare foarte ridicate. De exemplu, impozite marginale maxime de 85% în Austria și 93% în Franța sunt percepute pentru salariile brute anuale începând de la aproximativ 41.000 USD în Austria și 72.000 USD în Franța, ceea ce corespunde, de fapt, veniturilor din clasele de mijloc sau de jos. Faptul că țări cu o inegalitate a veniturilor foarte scăzută, precum Suedia, Țările de Jos și Germania, conduc clasamentul inegalității bogăției în Europa, arată în mod clar că dinamismul economic are de suferit în cazul statelor sociale generoase.

Cum ar putea arăta o reformă fiscală neutră din punct de vedere al veniturilor în SUA

Criticii propunerii lui Trump au estimat că tarifele la import ar trebui să fie stabilite la aproximativ 70% pentru a genera aceeași sumă de venituri colectate prin impozitul pe venitul persoanelor fizice. Această sumă este mult mai mare decât creșterile tarifare de până la 20% pentru toate bunurile importate și de 60% pentru importurile din China, propuse de Trump în timpul campaniei. Criticii consideră că o creștere a tarifelor de aproximativ 70% nu ar fi fezabilă, deoarece ar crește semnificativ prețurile importurilor și ar reduce comerțul exterior al SUA, inclusiv exporturile. Consumatorii interni ar fi cei mai afectați de majorarea taxelor, în timp ce veniturile din tarife ar scădea în același timp cu importurile.

Criticile sunt cel mai probabil justificate. Mises este, de asemenea, un critic vehement al protecționismului, care poate induce distorsiuni majore în structura producției și aduce beneficii doar anumitor producători interni și pentru o perioadă limitată de timp. Pe termen lung, sectorul protejat atrage noi antreprenori, eliminând câștigurile specifice ale celor existenți. Dacă toate ramurile naționale sunt protejate în aceeași măsură, toată lumea pierde în calitate de consumator la fel de mult pe cât câștigă în calitate de producător. În plus, toată lumea pierde din cauza unei scăderi generale a productivității muncii, deoarece tarifele mută producția în locuri mai puțin competitive, destrămând diviziunea internațională a muncii.

Deși introducerea unor tarife extrem de ridicate prezintă deficiențe evidente, SUA ar putea elimina sau reduce semnificativ impozitarea veniturilor personale prin creșterea impozitării interne a bunurilor și serviciilor, care este scăzută în raport cu alte țări OCDE. Introducerea unei taxe generale pe vânzări sau a unui sistem de TVA ar putea genera mai multe venituri decât tarifele, datorită unei baze de impozitare mai mari, evitând în același timp dezavantajele macroeconomice ale protecționismului. O taxă pe vânzări acționează, de asemenea, ca un impozit forfetar, reducând dezavantajele impozitării progresive a veniturilor. În mod independent, impozitarea progresivă a veniturilor ar putea fi oricând transformată într-un impozit forfetar la rata medie actuală de aproximativ 15% sau, sau chiar mai mică de preferință. O astfel de reformă fiscală, neutră din punct de vedere al veniturilor, ar putea fi un prim pas binevenit înainte de a începe o reducere treptată a bugetului federal către un prag corespunzător unui stat minimal.